科技财经时报2025年10月31日 08:53消息,5.63万亿ETF规模创新高,15家管理人突破千亿。

被动化投资浪潮下,ETF规模接连创下新高。

Wind数据显示,截至2025年第三季度末,全市场ETF总规模创下新高,达到5.63万亿元,较上一季度末增长1.32万亿元。

新高之下,ETF管理人的规模格局再次出现调整。Wind数据显示,截至今年9月底,排名前10的ETF管理人中有2家发生了位次变动。同时,千亿级规模的ETF管理人较上一季度增加了3家,总数达到15家。

规模增长成为ETF管理人三季度的显著趋势,42家ETF管理人实现规模上升,其中头部管理人的增长更为突出。这一现象反映出市场对ETF产品的需求持续增强,也显示出头部机构在资金吸引力和管理能力上的优势。随着投资者对多样化资产配置的重视,ETF市场的竞争格局正在加速演变,未来规模效应和专业能力将成为决定行业地位的关键因素。

前十ETF管理人位次生变

具体来看,华夏基金依然稳居ETF管理人首位,截至9月底,其管理的ETF规模达到9035.62亿元,较上一季度增加1521.55亿元。紧随其后的易方达基金,截至9月底的ETF管理规模为8626.64亿元,环比增长更为明显,达到1964.22亿元。

随着市场格局的不断演变,两家头部公司的差距进一步缩小,最新ETF在管规模仅相差408.98亿元,显示出竞争态势正在加剧。这一数据反映出行业集中度虽仍存在,但头部企业之间的博弈愈发激烈,未来市场份额的争夺或将更加白热化。从行业发展角度看,这种差距的收窄有助于推动整体市场服务质量的提升,促进良性竞争。

排名第三的华泰柏瑞基金,截至9月底的在管ETF规模达到5978.72亿元,相比前一季度增长了983.72亿元。 从市场动态来看,华泰柏瑞基金在ETF领域的持续扩张,反映出其在资产管理领域的竞争力和投资者对其产品的认可度不断提升。这一增长不仅体现了公司自身的运营能力,也与当前市场对ETF产品的需求上升密切相关。随着资本市场不断深化,ETF作为便捷、透明的投资工具,正逐渐成为更多投资者配置资产的重要选择。

排名第四到第十位的依次是南方基金、嘉实基金、广发基金、富国基金、国泰基金、博时基金和华宝基金。与上一季度相比,南方基金和嘉实基金在第三季度末突破了3000亿元大关,而广发基金、富国基金、国泰基金和博时基金则进入了2000亿元的规模梯队。

其中,因规模环比增加573.54亿元,博时基金截至9月底ETF在管规模来到2200.47亿元,排名则抬升1位至第九。数据显示,该管理人旗下的可转债ETF在三季度增长较多,且新成立科创债ETF。

华宝基金截至9月底的ETF管理规模达到1936.24亿元,较前一季度增长278.83亿元。这一数据表明,华宝基金在ETF领域的布局和管理能力持续增强。与此同时,博时基金的排名出现调整,这反映出国内ETF市场格局正在发生变化,前十名管理人中仅有两家出现了位次调整。 从行业动态来看,ETF市场的竞争日趋激烈,规模的变化不仅体现了各家机构的资产管理能力,也反映了投资者对不同产品和策略的偏好。华宝基金的稳步增长,或许与其产品结构优化、市场响应速度以及长期积累的品牌效应密切相关。这种变化值得持续关注,未来谁能在ETF领域保持领先,仍需观察其后续表现。

新增3家千亿ETF管理人

除了前十ETF管理人,华安基金、银华基金、汇添富基金、海富通基金、鹏华基金等5家基金公司截至9月底的ETF管理规模也突破千亿大关。 从当前市场格局来看,ETF行业的集中度依然较高,但头部效应正在逐步扩展。除了传统排名靠前的机构外,越来越多的中型基金公司也在ETF领域展现出强劲的发展势头。这不仅反映出国内投资者对指数化投资工具的认可度持续提升,也说明基金管理人在产品创新和运营效率方面不断加强。随着市场结构的优化,未来ETF市场的竞争将更加激烈,同时也为投资者提供更多元化的选择。

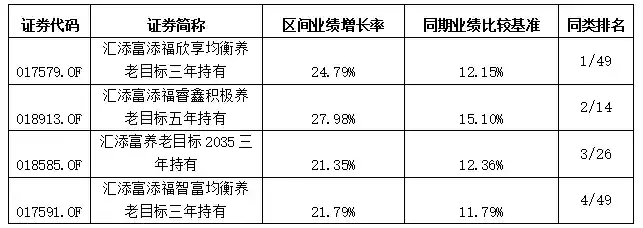

其中,汇添富基金、海富通基金、鹏华基金等3家机构在三季度首次进入千亿规模阵营。

相比二季度,汇添富基金的ETF管理规模实现了超过八成的增长,规模排名也提升了两个位次。其中,汇添富国证港股通创新药ETF的规模增长尤为显著。与此同时,鹏华基金的ETF管理规模也增加了九成以上,该机构在三季度还新设立了科创债ETF,而鹏华中证细分化工产业主题ETF在三季度更是实现了超过170亿元的规模增长。 从市场表现来看,头部基金管理公司在ETF领域的布局持续加码,反映出投资者对相关资产配置的需求不断上升。汇添富与鹏华在不同赛道上的表现,体现出各自在细分领域的深耕与市场敏锐度。这种规模的快速扩张不仅意味着产品受到市场认可,也预示着行业竞争格局正在加速演变。

头部化效应延续

整体来看,多数ETF管理人在三季度继续保持增长态势,其中头部管理人的规模扩张更为明显,显示出较强的市场吸引力和管理能力。这一趋势反映出投资者对优质ETF产品的持续关注,也体现了行业资源向头部集中、强者恒强的格局。在当前市场环境下,具备专业能力和稳健运营的管理人更易获得资金青睐,这或许将进一步推动行业整合与高质量发展。

在三季度的ETF市场中,易方达基金、华夏基金和华泰柏瑞基金凭借显著的规模增长,成为管理人中规模增量前三的机构;与此同时,其余五家规模增长超过700亿的管理人也位列行业前十,分别是富国基金、广发基金、南方基金、国泰基金和嘉实基金。 从数据来看,头部基金管理人的规模扩张持续加快,反映出市场对ETF产品的认可度不断提升。这些机构在产品布局、投资策略以及客户服务等方面的综合能力,显然在市场上占据了明显优势。尤其值得注意的是,除了前三名之外,其他几家规模增长同样亮眼的机构,也进一步巩固了他们在行业中的地位,显示出ETF市场的竞争格局正在加速分化。这不仅意味着资金更倾向于集中于具备专业实力的机构,也预示着未来ETF行业的集中度可能进一步提高。

这进一步推动了头部效应在第三季度持续显现,截至三季度末,排名前十的ETF管理人合计管理规模达到4.28万亿元,占整体规模的76.17%。

中小规模的管理人中也出现了规模增长较为明显的案例。例如,兴业基金的ETF在管规模在第三季度增长超过15倍,新进入百亿规模行列,达到143.43亿元。这主要得益于新成立的科创债ETF,截至9月底,该ETF规模已达135.82亿元。

同样的,中银基金在三季度新设立了科创债ETF,截至9月底,公司管理的ETF规模达到124.48亿元。这一举措反映出公司在债券类ETF领域的持续布局与拓展,也显示出其对科技创新领域投资机会的关注。随着市场对多元化资产配置需求的提升,科创债ETF的推出有助于丰富投资者的选择,同时也为基金管理人提供了新的增长点。

中银证券、永赢基金和华富基金在管的ETF规模在第三季度实现翻倍增长。其中,永赢基金的ETF规模在三季度达到253.7亿元,其旗下沪深港黄金股ETF的规模增长较为显著。

招商基金在管ETF的规模增长超过八成,排名上升一位。除新发行的科创债ETF外,该公司旗下的电池主题ETF在第三季度也实现了较大幅度的增长。